相關專欄

書活網特推

內容簡介

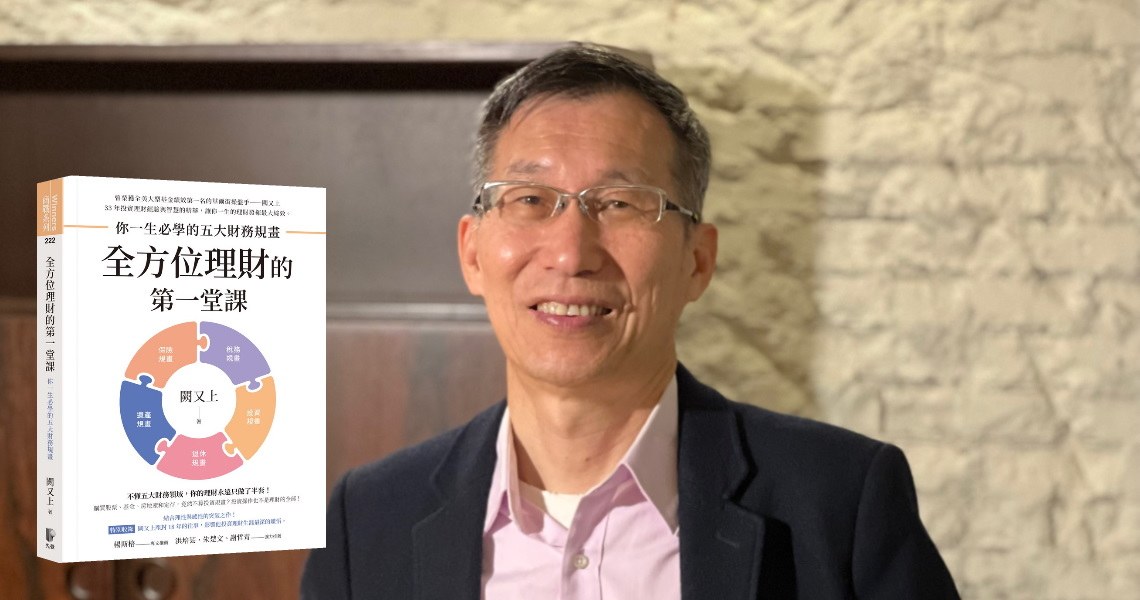

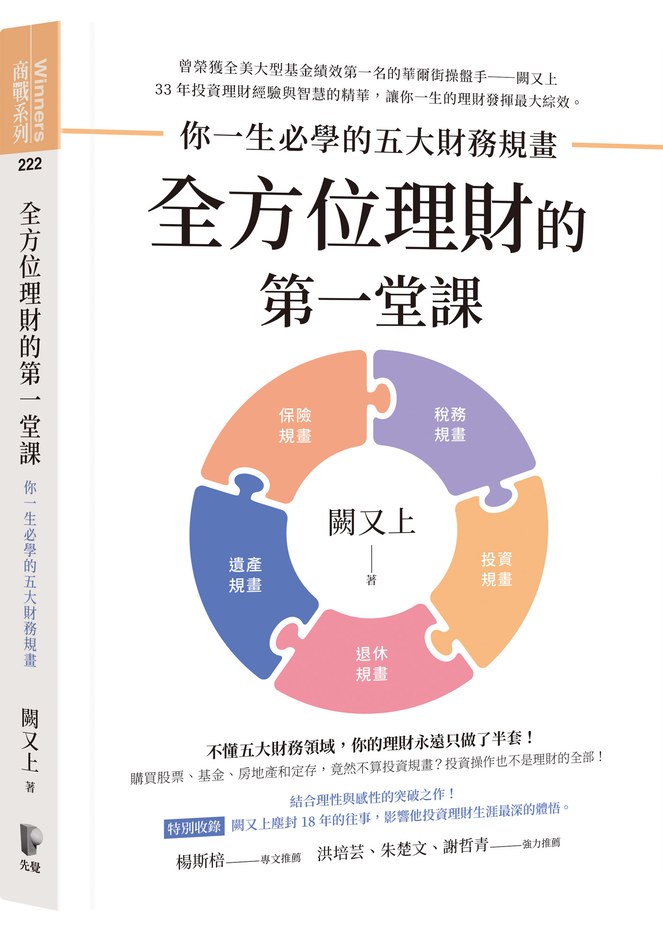

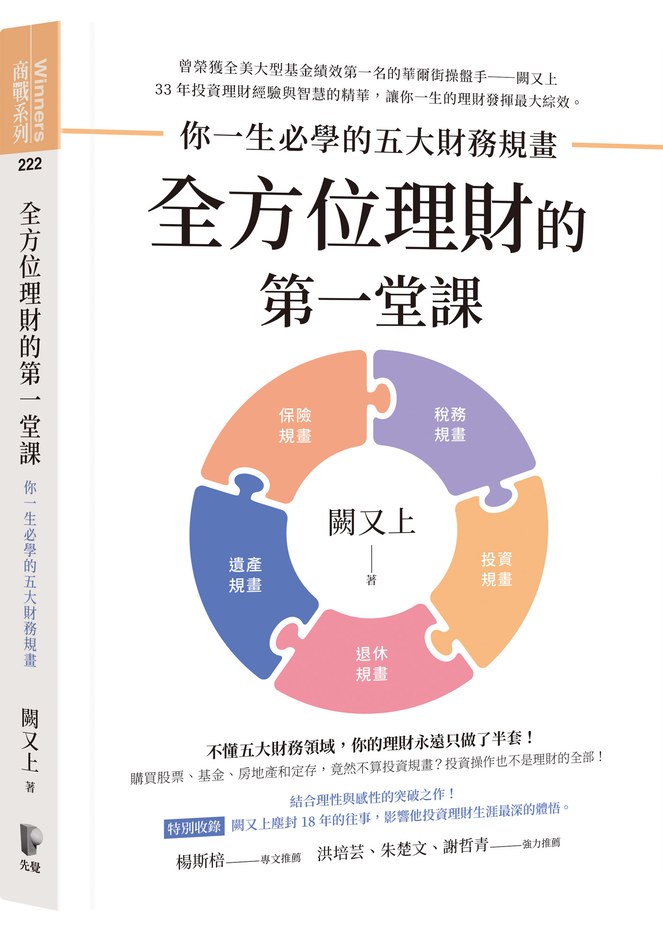

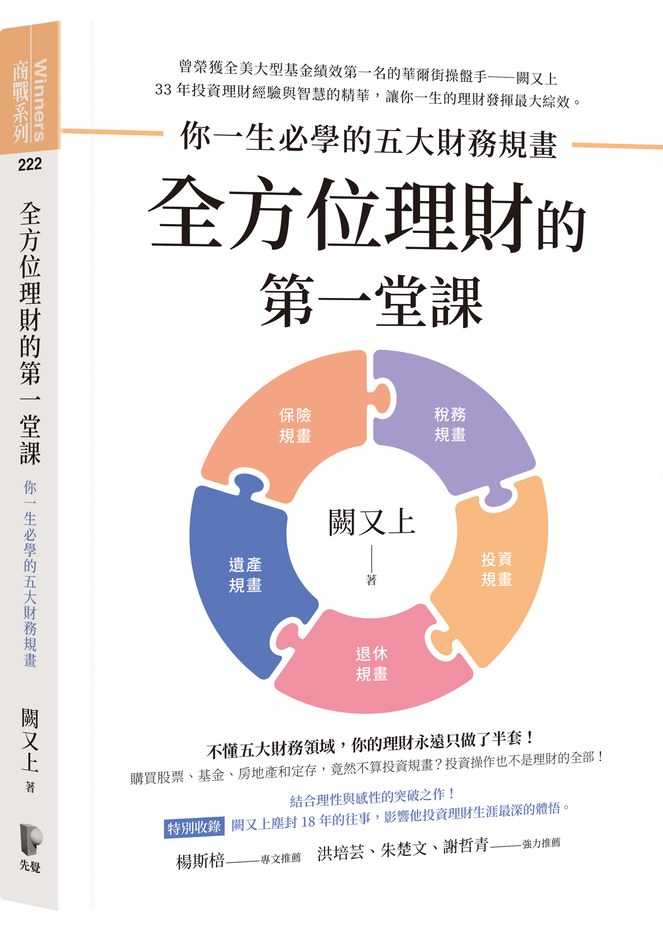

曾榮獲全美大型基金績效第一名的華爾街操盤手──闕又上

33年投資理財經驗與智慧的精華,讓你一生的理財發揮最大綜效。

★楊斯棓專文推薦

洪培芸、謝哲青、朱楚文 強力推薦

不懂五大財務領域,你的理財永遠只做了半套!

購買股票、基金、房地產和定存,竟然不算投資規畫?

投資操作也不是理財的全部!

※結合理性與感性的突破之作!特別收錄:闕又上塵封18年的往事,影響他投資理財生涯最深的體悟。

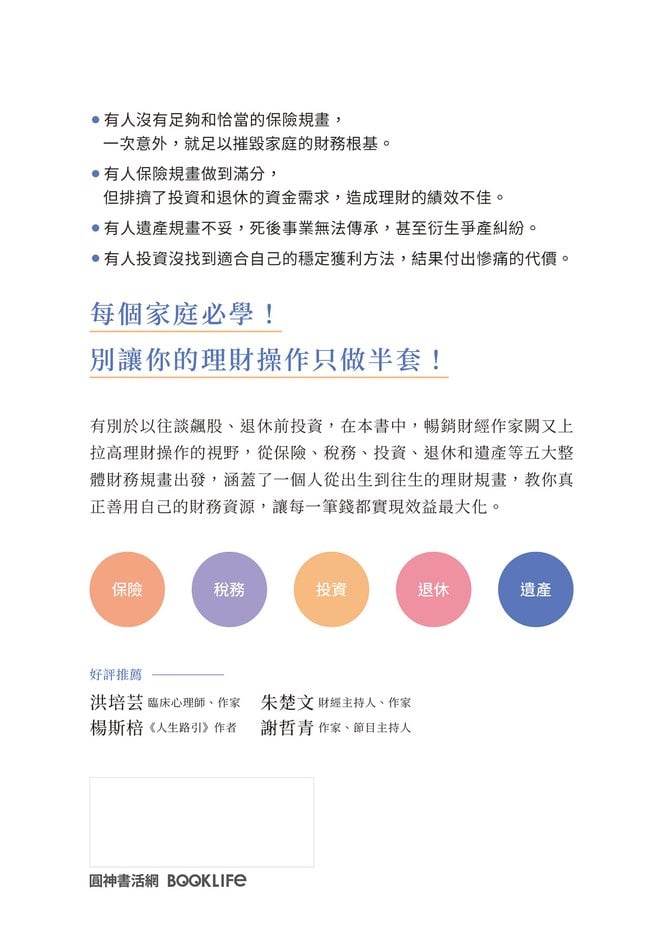

●有人沒有足夠和恰當的保險規畫,一次意外,就足以摧毀家庭的財務根基。

●有人保險規畫做到滿分,但排擠了投資和退休的資金需求,造成理財的績效不佳。

●有人遺產規畫不妥,死後事業無法傳承,甚至衍生爭產糾紛。

●有人投資沒找到適合自己的穩定獲利方法,結果付出慘痛的代價。

每個家庭必學!

別讓你的理財操作只做半套!

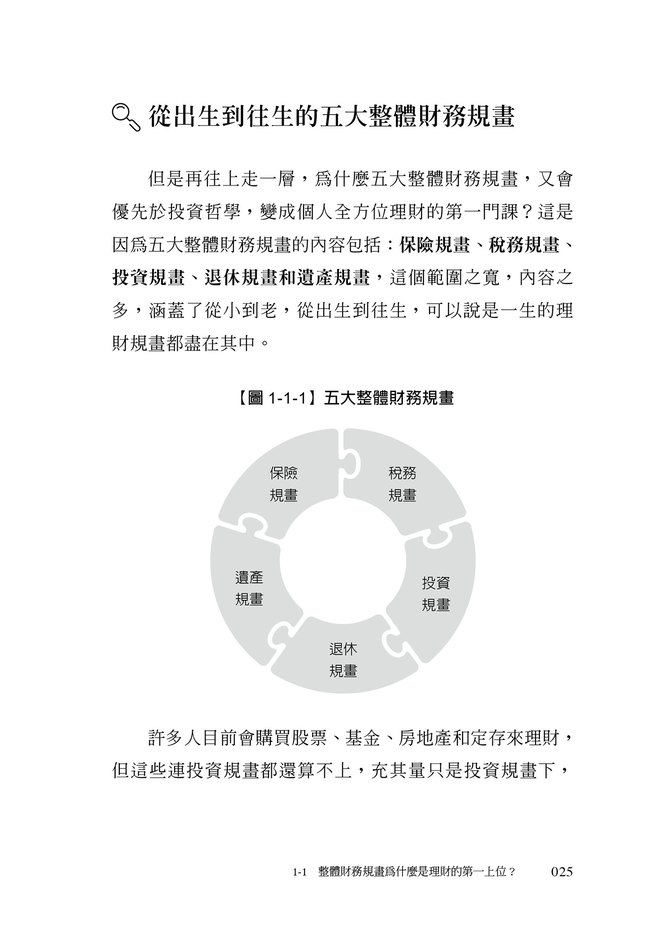

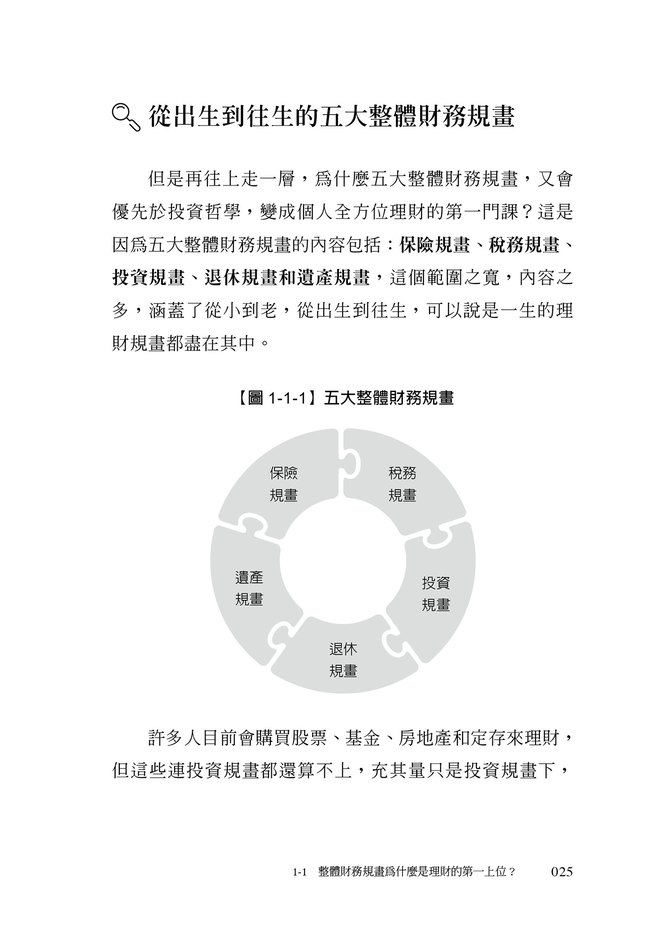

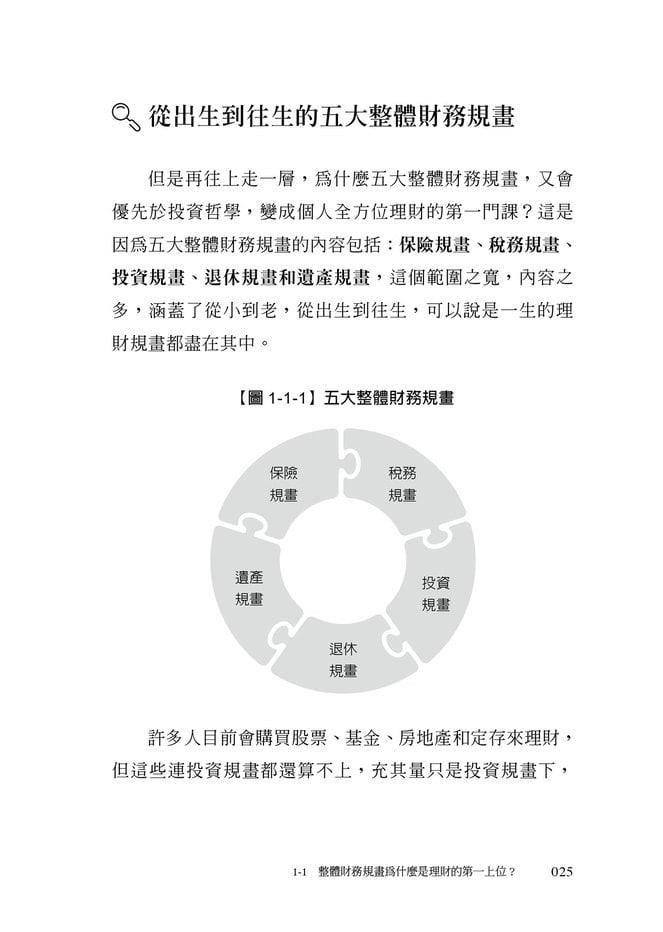

有別於以往談飆股、退休前投資,在本書中,暢銷財經作家闕又上拉高理財操作的視野,從保險、稅務、投資、退休和遺產等五大整體財務規畫出發,涵蓋了一個人從出生到往生的理財規畫,教你真正善用自己的財務資源,讓每一筆錢都實現效益最大化。

◤本書重點◢

一個好的投資規畫可能只需顧及投資目標、報酬及風險分散的適當與否,而一個好的「整體財務規畫」卻能讓你在得意、失意的各種不同人生階段,都有好的理財計畫與對策去應付這些挑戰。

從五大整體財務規畫出發,善用財務資源,達到一魚三吃的綜效!

◎保險規畫

保險規畫,是五大財務規畫中重要的第一步,這一步錯了,常是步步錯,要麼經不起風險來襲,就是沒有多餘資料做投資。所以一定要了解買保險的準則、資金的調配、台灣保險的劣勢與優勢。

◎稅務規畫

稅法是法,也是規則,多項規則的融合及運用,就是合法節稅的奧妙之處。了解自提 6%勞退金的考量重點,以及被忽略的延稅有多龐大的效益。

◎投資規畫

在投資規畫時,至少要考慮到六大要件, 若只考量其中一件,不但沒有綜效,而且會引領到錯誤的方向,可能就是理財悲劇的開始。

◎退休規畫

退休規畫是人生財務的大會考,要如何有足夠退休資金過無虞的生活?退休規畫早做比晚做好,而且好很多, 就算剛開始資源不足也沒有關係,最起碼你知道距離目標還有多遠,要用多快的速度達標。

◎遺產規畫

許多企業家或成功人士,一生中過了無數難關, 卻在財務規畫的第五關前倒下了。遺產規畫要做得好,絕不是只有找律師填填表格就可以。

◤好評推薦◢

我特別欣賞闕老師本書中透露的三個提醒:(1)學習用「從出生到往生」的時間軸,思考自己的金錢課題。(2)保險、稅務、投資、退休、遺產等五大規畫彼此連動。若一子錯,滿盤皆落索。(3)重視節稅,每一塊我們有權利爭取的錢,都不應該忽視。

──楊斯棓,《人生路引》作者

闕老師的五大整體財務規畫,正是「以終為始」的體現。這本書談的不只是投資哲學,更是全人生受用的生命智慧。本書結尾「一段塵封18年的故事,我生命的轉折點」及「希望你沒有白白受苦」尤其要讀,還記得我閱讀的當下眼眶泛淚;這才明白闕老師何以如此堅持,讓我們明白利益衝突下的各種問題及潛伏的危險,甚至是生命被犧牲。

──洪培芸,臨床心理師、作家

【作者簡介】闕又上

1985年赴美,美國又上成長基金經理人。近三十年的投資管理生涯,歷經幾次重大股災和美股失落十年的挫敗,失敗之後再成功的經驗彌足珍貴。截至2016年年底,過去八年的年均複利是17%,2017年上半年基金成績28.86%,領先美國標普500的9.2%,但2017年一檔重壓操作失手。

他自嘲之前是操盤手,2017和2018年這兩年則是被盤操。他說,以後若有機會逆轉,這一次烙在身上的刀疤,就更能增添人生的精采!本書出版時的2022年,回顧過去兩年的歷史,見證了又上成長基金有逆轉勝的機會,2020年又上成長基金增長108%,2021年成長57%,他說可以面對挫折,但不要輕易放棄,因為勝利者永不放棄。

優異的操盤成績,獲《路透社》譽為「擊敗華爾街的無名小子」(How a little-known stock picker beat Wall Street)。2016年5月《紐約時報》專訪,徵詢他對巴菲特買蘋果股票的意見,文章標題是「巴菲特的布局說明蘋果已成熟」(Warren Buffett Stake Suggests Apple Is All Grown Up)。以現在回顧當年的分析也極為精準。

著有《為什麼你的退休金只有別人的一半?》《阿甘投資法》《你沒學到的巴菲特:股神默默在做的事》《華爾街操盤手給年輕人的15堂理財課》《慢飆股台積電的啟示錄:發現一流企業的長相和深度投資價值》,曾名列博客來年度百大暢銷書榜。

FB粉絲專頁:闕又上均衡的財富人生

YouTube頻道:又上財經學院

得獎紀錄

★2024上半年

博客來投資理財TOP80

★2022年度

博客來暢銷百大 Top74.年度新書榜 Top44

---

博客來冠軍書!商業理財Top1

金石堂投資理財Top2

規格

ISBN:9789861344188

EISBN:9789861344195

368頁,25開,西翻,平裝,彩色16頁

電子書

歡迎於Readmoo、Kobo、Google、BookWalker、Pubu、Hyread、myBook、UDN讀書吧、Taaze讀冊、博客來洽購電子書

目錄

〈推薦序〉

又上之眼,凝望人間 楊斯棓

五大整體財務規畫,是「以終為始」的體現 洪培芸

Part 1 拉高財務規畫的視野

1-1 整體財務規畫為什麼是理財的第一上位?

‧投資者最想做的事,不一定是投資最應該做的事

‧從出生到往生的五大整體財務規畫

1-2 從執行長還沒學會的技藝看個人理財

‧公司資金面臨的五個選項

‧有效運用資金,讓產生的報酬極大化

1-3 家庭理財的綜效

‧整體財務規畫的核心

‧天上飛來一座橋

‧整體財務規畫強調物有輕重,事有緩急

Part 2 全方位理財的普通常識

2-1 普通常識,並不普通

‧表面微小的差距,但結局的差異很巨大

‧沒有普通常識,哪能換上有錢人的腦袋

2-2 我心目中的財務第一公式

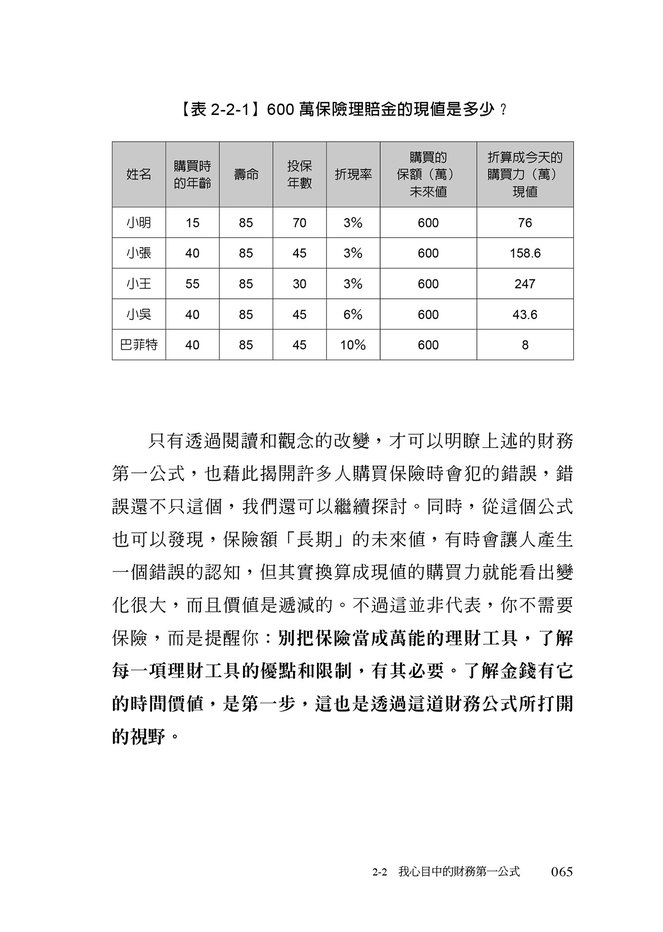

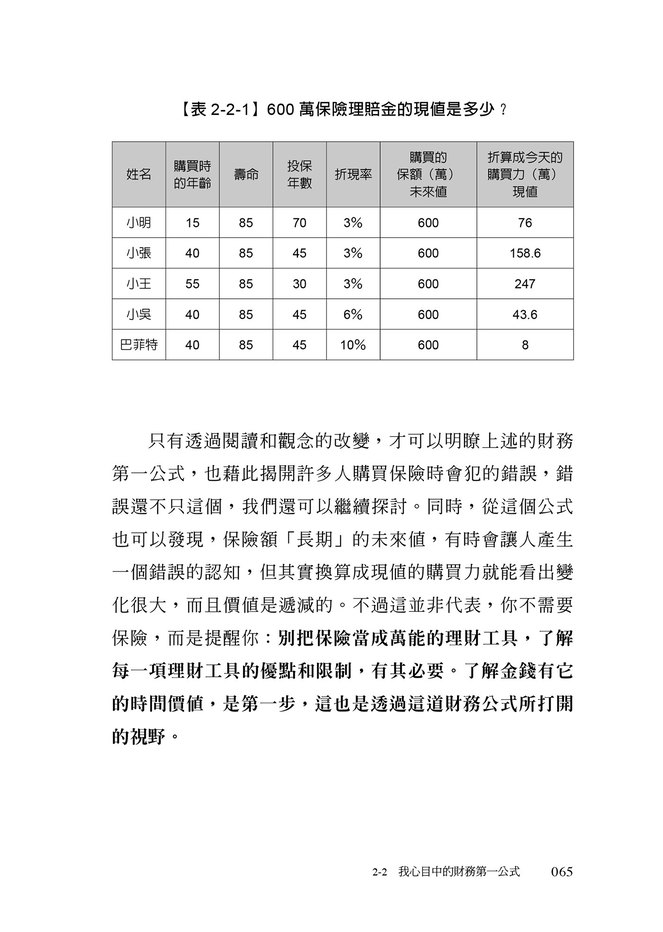

‧從財務第一公式看小孩的保費

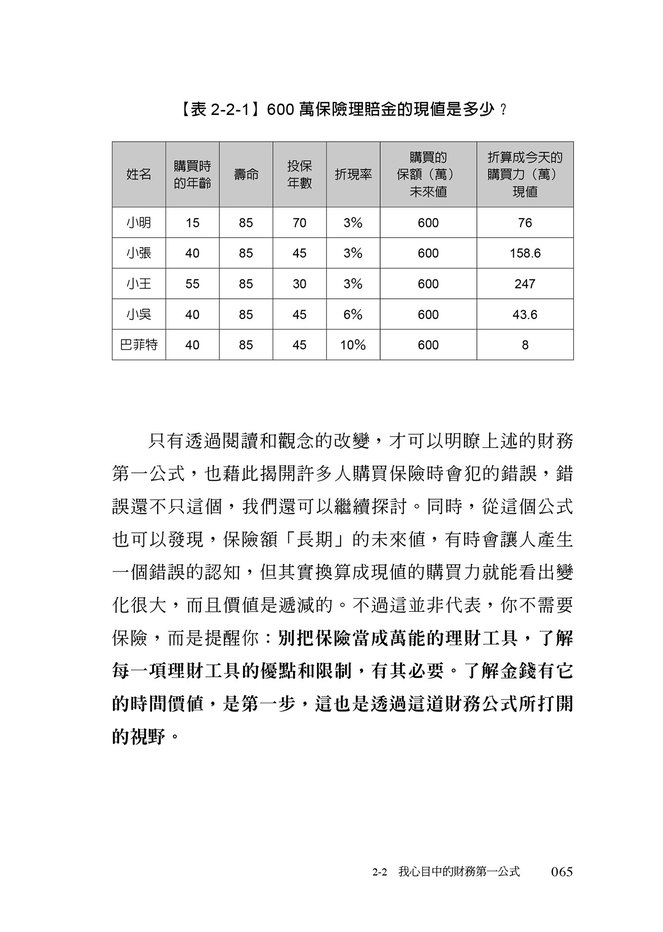

‧計算現值與未來值

‧財務公式打開的視野

2-3 運用財務第一公式,抽絲剝繭理方向

‧美國和國際股市50年的績效比較

2-4 世界第八大奇蹟的天機

‧複利有太多好故事

‧複利,為你帶來財富和樂趣

‧一張表格,勝過千言萬語

2-5 第二層思考、跨領域學習的必要和重要

‧專業人士的鐵鎚人傾向

‧第二層思考的重要性

Part 3 保險規畫

3-1 在保護傘下,規避人生的風險

‧雙十法則

‧保險工具,非榔頭鋸子之爭

‧保險該怎麼買?了解保險的結構是第一步

‧壽險的分類

‧保費的運用會產生不同的結果

‧保險結構的兩個主畫面

‧最少的預算,處理四項風險

3-2 保險該怎麼買?

‧保險趨勢的變革

‧周而復始的困局該怎麼解決?

3-3 保險規畫需要參考哪些準則?

‧台灣的失能保險

‧台灣醫療險的複雜度

‧多數人都適用的買保險準則

‧買保險從資金調配的戰略和戰術思考

‧保險規畫的第一層和第二層思考

3-4 櫻桃理論選保險

‧台美保險比一比

‧彼得.林區選保險的理論

3-5 保險業強,為什麼經濟不強?

‧台灣的投資者為什麼很可憐?

‧30萬保險從業大軍的背後有何意涵?

‧解決問題,要靠最接近問題的人

‧30萬保險從業大軍的升等

3-6 是吳淡如危言聳聽?還是切中時弊?

‧就算知道保險規畫和挑選原則,為什麼依然會犯錯?

‧保險規畫處理人生四大挑戰時要有的認知

‧光是健康險就能吸乾你的保險預算

3-7 保險規畫──美國篇

‧專業工作VS任何工作的失能保險

Part 4 稅務規畫

4-1 合法省稅是權利,找回遺漏的財富

‧自提6%勞退金的第一層和第二層思考

‧是否自提6%勞退金的考量重點

4-2 人生的大哉問,稅的三小問,開啟了稅務規畫的序曲

‧被忽略的延稅龐大效益

‧延稅,有這麼大的差異嗎?

‧在台灣找延稅項目

4-3 稅務規畫──美國篇

‧為了少繳稅,你會選擇一個投資效益較差的工具嗎?

‧全年度的省稅計畫

Part 5 投資規畫

5-1 投資規畫和管理,重中之重的一關

‧為了更靠近投資規畫和管理

‧投資規畫要考慮的六大要件

‧只考慮一項要件,是理財悲劇的根源

5-2 投資規畫,適用自己的方法最好

‧探討主動或被動投資的策略

‧勒巴夫定律

5-3 為什麼你一定要學會用ETF+資產配置?

‧ETF有人面獅身的雙重特質

‧選什麼樣的投資戰術

5-4 投資規畫──美股投資者可能值得關注的改變

‧只關注美股的人,也要注意的投資市場

Part 6 退休規畫

6-1 人生財務規畫的大會考

‧老王與老張的退休理財故事

‧為退休做「安全」投資背後的盲點

6-2 退休規畫的準點校正

‧退休金不足,純屬人禍

‧有如孫悟空驚人之變的「72法則」

6-3 為什麼我們的退休金是老美的一半?

‧台灣民眾的勞退金,竟然無法和一流企業共同成長

‧台灣民眾退休金還不到老美的一半,真正元凶是什麼?

‧解決退休金問題,兵分三路

6-4 退休規畫──美國篇

‧退休規畫可以看出美國財務規畫師的功力

‧確定提撥制與確定福利制

‧美國省稅的退休方案

Part 7 遺產規畫

7-1 遺產規畫,斬六將易,過五關難

‧遺產規畫不是找律師填填表格就好

‧誰知道?任何事隨時都可能發生

7-2 財富的惋惜,還是財富的祝福?

‧龐大的財富竟然沒有帶來相對應的財富榮耀

7-3 財富最佳的歸宿──史丹佛大學的故事

‧失去律師事業,但機會悄然而至

‧獨子離世與創辦史丹佛大學

‧史丹佛家庭給了財富最好的歸宿

7-4 遺產規畫只剩下錢?人生最後超級的禮物

‧有溫度的遺產規畫

‧12項禮物是完整的全人訓練

‧遺產規畫只重錢的傳承,就像竹籃子打水

7-5 遺產規畫──美國篇

‧遺產規畫的四項工具

‧遺產規畫絕對是一個人的智慧考驗

‧生前信託的優點和缺點

‧更上一層樓的遺產規畫,是人生態度與智慧的展現

寫在最後

尾語1 37年前,美國留學時重要的第一堂課

‧在那個關鍵時刻,最好的方式就是誠實以對

‧奇景光電的餘波盪漾

‧寫下這一段陳述,我沒有一點掙扎和困擾

尾語2 一段塵封18年的故事,我生命的轉折點

‧獲頒新人獎的日子,我卻面臨禍不單行

‧生命的轉折點

‧我的悲慘故事,你的借鏡

尾語3 希望你沒有白白受苦

‧蘇東坡的憶亡妻:不思量,自難忘

‧均衡追求的重要性

‧國王的故事

各界推薦

◤推薦序1◢

又上之眼,凝望人間

◎楊斯棓,《人生路引》作者

「金錢像什麼?」

拿這個問題就教同儕或長輩,若答題者毫不保留的誠心作答,可以藉此一窺對方的金錢智慧。

「錢很俗氣,我不談錢。」

「錢乃身外之物。」

「錢,夠用就好。」

有些答案,擺明在迴避問題。有些答案,像打安全牌, 在任何場合脫口,雖沒新意,也不至於得罪人。

「金錢就像馬匹,如果持續擁有駕馭對應馬匹數的能力,將一生奔馳;如果只擁有駕馭 3 匹馬的能力,前面卻有 5 匹馬在跑,那隨時會翻車!」

這是我的答案,我曾分享給幾位財經作家,他們多給予正面肯定,闕老師也是其中之一。

我曾邀請闕老師到台中米其林餐盤推薦餐廳「銘心割烹」用餐,那晚暢聊,堪稱是人生中最快樂的夜晚之一。

金錢像馬匹,能管多少錢就像能駕馭幾匹馬

繼續延伸剛剛的比喻。如果一個住院醫師月入 10 萬,管好這 10 萬塊,是他該自我鍛鍊的能力。

如果我們把 1 萬當作1匹馬,管好這 10 萬塊,好比駕馭 10 匹馬的能力。

這容易嗎?其實不容易。

收入驟然跳到 10 萬元的住院醫師,很可能開始想要犒賞自己,買一台 Harman Kardon 的音響,以前的遙不可及,現在不過像在呼吸。

收入 20 萬元的主治醫師,犒賞自己已是常態,牽一台Tesla Model S 也不足為怪。

但到了月底會發現,存錢怎麼這麼難,到了月底,居然一匹馬都沒得管。

上述之例還是當事人有享受到的,更慘的例子是長輩發現「苦主」變得會賺錢,要求貸款買一間社區有泳池的大四房,然後長輩自己住進去。客氣一點的長輩,還會留間客房給「苦主」。

克制欲望的能力、拒絕情緒勒索的能力和駕馭金錢的能力,其實彼此連動。

升米恩,斗米仇

家父摯友 G 曾有一段驚險的親身經歷。

G 的姐夫 H 畢業自國立大學化工系,曾任職台灣某化工廠廠長。

考量子女教育問題,數十年前,H 決定舉家移民美國, 移民前賣掉房子,總共帶了台幣 1,000 萬元到美國,想不到短短三年,錢已用罄。

H 有幾位手足,早他幾年移民美國,經濟穩固。

H 雖是化工系畢業,但當時在美國並不容易找到得以一展長才的工作,將斷炊之際,臨時郵差的工作,也只能先接下以養家。

H 跟手足求援,手足口徑一致地說:「我們幾兄弟幾年前就已經分產,一人一家代,沒有餘糧外援。」

心灰意冷之際,H 想到了 G。

H 從所剩不多的存款中,硬是提款幾萬塊買了張機票回台,聲淚俱下地跟 G 說:「請你幫助我 200 萬,如果你幫助我,我就會對你姐姐很好。」

G 念及姐弟情而心軟,深怕若不伸出援手,可能影響姐姐婚姻,還自行腦補姐姐在異鄉被家暴孤立無援的場景。

G 就這麼一次又一次的資助 H 很多個 200 萬H 把從 G 手上一次又一次拿到的錢,陸續買了地,蓋了工廠,買了設備,生意漸上軌道之際,經常得意忘形地在公開場合說「G 的錢很好騙,還不用還」,有旅居台美兩地的朋友氣不過,找機會錄下 H 的得意忘形,將錄音帶寄回台灣,G 才恍然大悟,驚覺 H 對他姐姐毫無感情,對舅子的幫助吃乾抹淨。

G 當時又氣又急,也不知道該怎麼辦,除了蓋工廠的資金已經注定拿不回來外,還有 1,000 多萬台幣被H 以「幫你投資」為名,存在 H 的戶頭。

H 所在之城市,有一位在政壇及商業界都極具分量的

C 先生,H 害怕名人跟有錢人,尤其害怕有錢的名人。就是那麼巧,有人把 C 介紹給 G。

C 非常敬重 G 的醫學專業以及長年對慈善機構疏財仗義,拍胸脯允諾會解決 G 的難題。

C 一通電話打給 H,告知:「G 在你那邊暫放的 1,000 多萬,現在要轉出來,換成投資我的公司,請你即刻跟我的律師聯繫,盡速辦妥。」

H 極度害怕 C 的威望,1,000 多萬也確實是來自 G, 再不情願,也只得把錢轉帳出去。

轉帳出去後,H 茶不思飯不想,H 的太太,也就是 G的姐姐還傳訊給G 說:「你姐夫對於轉帳 1,000 多萬出去,有很強烈的失落感。」

G 這時已經醒了,即使察覺姐夫對姐姐不甚好,基本上姐姐跟姐夫是一個「共犯結構」,G 很明確地告訴姐姐說:「那是我的錢,他憑什麼有失落感!」

長達很多年,G 都無法理解為什麼 H 恩將仇報,如果不是有幸遇到貴人 C,那 1,000 多萬絕對也石沉大海。

G 沒想通的答案,其實就是闕老師書上說的:「理財需要普通常識」。

G 對 H 心軟,被情感綁架而有一連串的決策錯誤,其實就是缺乏一個「升米恩,斗米仇」的普通常識。有個版本的解釋如下:「當人快被餓死的時候,你給他一升米, 他會把你當作恩人;但如果給他一斗米,他可能會想,既然你出得起一斗米,就該給我更多⋯⋯」

台語諺語還有一句「親戚莫交財,交財斷往來」,跟「升米恩,斗米仇」異曲同工。

克制自己物欲,不被情感綁架之後的課題

好不容易賺來的工作所得,第一個課題就是該學習克制自己欲望,不要任由金錢流向自己的欲望。第二個課題則是該學習拒絕情感綁架,不要任由金錢流向親戚們的欲望(或窟窿)。第三個課題,闕老師這本書要教我們,該怎麼思考,安排剩下的錢。

從闕老師歷來大作中不難嗅出,老師不斷向三個人致敬:巴菲特、蒙格、柏格。讀遍闕老師著作的讀友,也應循線讀完巴菲特、蒙格、柏格的著作。

我特別欣賞闕老師書中透露的三個提醒:

1. 學習用「從出生到往生」的時間軸,思考自己的金錢課題。

2. 保險、稅務、投資、退休、遺產等五大規畫彼此連動。若一子錯,滿盤皆落索。

3. 重視節稅,每一塊我們有權利爭取的錢,都不應該忽視。

最後,出一道題目給各位。

坊間老是有人推課「學巴菲特投資」,那我們為什麼不直接買 brk.b(巴菲特的波克夏 b 股)就好?

我完全同意,不是每個人在所有年紀都適合買 brk.b。但如果你剛好在適合買brk.b 的年紀,卻沒有直接買brk.b, 反而付給某甲一筆錢,這筆錢因為手續費或管理費已經七折八扣,剩下的錢,其投資結果還遠遜直接買 brk.b,痛定思痛想認賠殺出之際,還遇到某甲跑路,投資全額歸零。

你以為不會發生嗎?

過去幾年的台灣,其實已經發生好幾次了!

◤推薦序2◢

五大整體財務規畫, 是「以終為始」的體現

◎洪培芸,臨床心理師、作家

為何理財?投資的終極目的是什麼?你想過嗎?而且想得透徹嗎?說到底,是為了「全人生」的幸福和自由。然而,只懂投資卻是遠遠不夠,學會「整體」財務規畫, 用更高的生命視野,才能更全面地規畫及過好你的人生。

闕老師的五大整體財務規畫,正是「以終為始」的體現。這本書談的不只是投資哲學,更是全人生受用的生命智慧。本書結尾「一段塵封 18 年的故事,我生命的轉折點」及「希望你沒有白白受苦」尤其要讀,還記得我閱讀的當下眼眶泛淚;這才明白闕老師何以如此堅持,讓我們明白利益衝突下的各種問題及潛伏的危險,甚至是生命被犧牲。關於全方位理財,不瞞大家說,我也還在學,邀請你翻開書,跟我一起學!

.jpg)